この記事では毎週インスタグラムで実施した、「お金に関する質問募集」の回答についてまとめています!

見逃した方や、お金について詳しくなりたい方はブックマーク・シェアして貰えると嬉しいです!

※インスタグラムも是非フォローしてね!

👇目次で気になる質問をクリック!

目次

1. 投資に関する質問

①投資にはどれくらいお金を使えばいい?

あくまでも私の場合ですが、現状「貯金6:投資4」くらいの割合になっています!

私自身、結構投資にお金を使っている方だと思うのですが、投資初心者の方は割合で考えるのではなく、

「最悪、全てなくなっても生活に支障がない金額」で始めることをオススメします。

私の場合、投資を始めたばかりの頃はつみたてNISAの上限額ギリギリで毎月約3万円ずつ投資をしていました。

※楽天ユーザーなら「楽天証券」もオススメ!

つみたてNISAの上限は年40万円だから、月3万円くらいが丁度いいね!

②iDeco・NISAでのオススメの銘柄は?

私個人の意見ですが、「S&P500」に連動する銘柄がもっともオススメだと思います!

こちらは私の体験談になるのですが、今まで投資をしてきて「S&P500」に連動する銘柄がもっとも高い運用実績が出ています。

こちらの銘柄「MXS米株SP500(2558)」に投資したのは2020年の12月なので、

現在2021年10月時点、10ヶ月で約30%もの利益が出ています!

株の平均利回りは年5%と言われていますが、まさかの30%もの利益が出たことは驚きです。

この銘柄も購入してからずっと保有したままなので、つみたてNISAなどでコツコツ投資したい初心者にもオススメの銘柄と言えるでしょう。

- SBI・バンガード・S&P500インデックス・ファンド

- eMAXIS Slim米国株式(S&P500)

- つみたて米国株式(S&P500)

- Smart-i S&P500インデックス

- iFree S&P500 インデックス

- iシェアーズ S&P500 米国株 ETF【1655】

- iシェアーズ S&P500 米国株 ETF(為替ヘッジあり)【2563】

- NEXT FUNDS S&P 500 指数(為替ヘッジなし)連動型上場投信【2633】

※ETF(上場投資信託):投資信託が上場したものでどの証券会社でも買える言わば投資信託の進化版です。

※為替ヘッジ:通常、外国銘柄は現地通貨での取引が必要です。国内で取引できる外国銘柄の場合は日本円と現地通貨の為替に差があるため、為替でも損得が発生します。為替ヘッジではその為替の損得を防げるように投資するタイプです。

※楽天ユーザーなら「楽天証券」もオススメ!

S&P500の銘柄は世界中の投資家からも将来性が期待されているよ!

③仮想通貨を始めたいけど損しないか不安

仮想通貨は投資商品の中でも変動が大きいので、タイミングによっては損するリスクもあります。

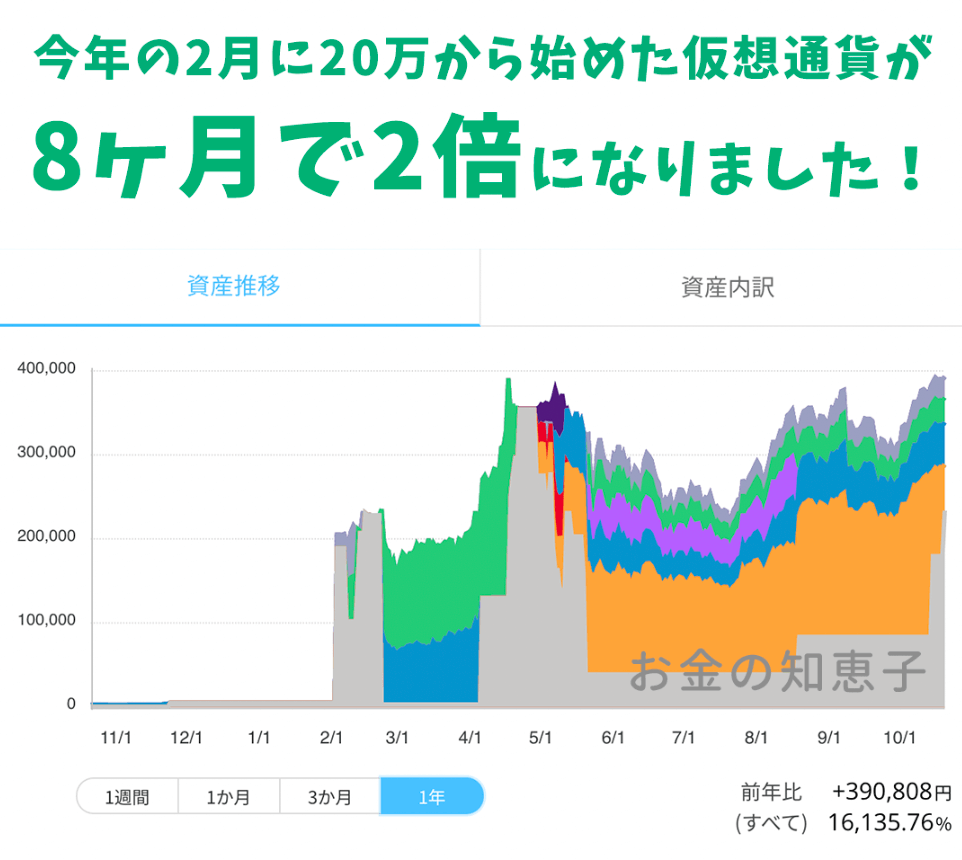

実際に私も2021年2月に本格的に仮想通貨を初めて、8ヶ月で資産が2倍になりましたが、

例えば、3月、6〜8月、9月など、短期的にマイナスになっている部分もあります。

仮想通貨の場合、価格の上昇・下降が大きいので、損失が出たタイミングで諦めて決済することをせず、長期的に保有を続けていれば回復する可能性も高いと言えます。

特に、仮想通貨は将来性の高さを評価する投資家も多いので長期的に持っておくことで、数年後大きな資産になる可能性も高いです。

なので、損するのが怖い人はまずは数千円〜数万円の少額から買ってみて、半年〜1年単位の長期で売買することをオススメします!

価格が上がったら売ってもOK。もし下がったらまた上がるまで長期保有することがオススメです!

④ウェルスナビについてわかりやすく教えて!

ウェルスナビはお金を預けるだけで自動で投資・運用してくれるサービスですね!

本当に「お金を預けるだけ」なので、投資の知識が全く無い初心者でも簡単に始められることがメリットです。

一方、デメリットとしては手数料が預かり資金の1%と高いことですね…

株の平均利回りが年5%と言われてますが、もしウェルスナビでの運用利回りも5%だった場合、手数料1%は結果として利益の5分の1程も取られてしまう事になります…

ただし、私の知り合いがウェルスナビを運用した所、手数料は高いけれどしっかりと利益も出せているみたいです。

そのため、知識・経験0でも上手く資産運用したい人はウェルスナビを使うと正直、楽に投資できます!

ウェルスナビの手数料が高いと感じる人は、シンプルに楽天証券やSBI証券のNISAで投資信託を買うことをオススメします。

ウェルスナビはNISAにも対応しているので税金面でもお得ですね!

2. NISA・つみたてNISAに関する質問

①つみたてNISAの購入方法を教えて下さい(楽天証券)

実際に楽天証券でつみたてNISAをやってみたので参考にしてみてください。

ちなみにですが、楽天証券のスマホアプリ「iSPEED」はめっちゃ使いにくいのでおすすめできません!w

初心者の方は動画と同じようにWEBページにログインして購入する方法をオススメします!

楽天証券のWEBページをスマホにブックマークしておくと便利だよ!

②SBI証券の口座開設をしたけどその後は何をしたら良い?

口座開設後は証券口座に資金を入金して実際に投資を始めましょう!

SBI証券での買い方は動画で説明したよ!

ちなみにSBI証券のスマホアプリは結構使いにくいので、公式サイト(特にPC)から買うことをオススメするよ!

ごめん、私の口座「一般NISA」だからつみたてNISAの場合は若干画面違うかも!

③つみたてNISAのオススメ銘柄

私個人の意見ですが、「S&P500」に連動する銘柄がもっともオススメだと思います!

こちらは私の体験談になるのですが、今まで投資をしてきて「S&P500」に連動する銘柄がもっとも高い運用実績が出ています。

こちらの銘柄「MXS米株SP500(2558)」に投資したのは2020年の12月なので、

現在2021年10月時点、10ヶ月で約30%もの利益が出ています!

株の平均利回りは年5%と言われていますが、まさかの30%もの利益が出たことは驚きです。

この銘柄も購入してからずっと保有したままなので、つみたてNISAなどでコツコツ投資したい初心者にもオススメの銘柄と言えるでしょう。

- SBI・バンガード・S&P500インデックス・ファンド

- eMAXIS Slim米国株式(S&P500)

- つみたて米国株式(S&P500)

- Smart-i S&P500インデックス

- iFree S&P500 インデックス

- iシェアーズ S&P500 米国株 ETF【1655】

- iシェアーズ S&P500 米国株 ETF(為替ヘッジあり)【2563】

- NEXT FUNDS S&P 500 指数(為替ヘッジなし)連動型上場投信【2633】

※ETF(上場投資信託):投資信託が上場したものでどの証券会社でも買える言わば投資信託の進化版です。

※為替ヘッジ:通常、外国銘柄は現地通貨での取引が必要です。国内で取引できる外国銘柄の場合は日本円と現地通貨の為替に差があるため、為替でも損得が発生します。為替ヘッジではその為替の損得を防げるように投資するタイプです。

※楽天ユーザーなら「楽天証券」もオススメ!

④つみたてNISAは毎月いくら投資したらいい?

理想で言えば毎月3万円ずつ投資することですね!

つみたてNISAの場合、限度額が年40万円までなので毎月3,333円が上限になります。

また、次の年度に入ってしまうと上限額はリセットされてしまうので、なるべく年度内で上限額ギリギリまで使うことをオススメします!

「月3万投資するのお金が無い」「損するのが怖い」という方であれば、「最悪、全てなくなっても生活に支障がない金額」で始めることをオススメします。

例えば、毎月生活費を除いて1万円余るという方であれば、その中の5,000円だけ投資するという事でも全然OKです!

つみたてNISAはやってる人とやってない人とでは10〜20年後に大きな差がつきます。

少額でも無理のない金額で始めることがオススメします!

私も始めたばかりの時は毎月3万円ずつ投資してたよ!

⑤つみたてNISAのメリット・デメリットを教えて下さい

- 非課税で投資が始められる

- 少額から始められる

- 積立投資なので買うタイミングに迷わない

- つみたてNISAでは買えない銘柄も多い

- 積立投資しかできない

つみたてNISAの一番のメリットは、40万円×20年間=800万円分の投資が非課税でできることです!

通常、NISA枠以外で株を始める場合、儲けた金額から20.315%もの税率がかかってしまいます…(これめっちゃ高い…)

例えば、株で10万円儲かった場合、NISA口座なら満額10万円が利益になるのに対し、一般・特定口座なら税金が引かれて約8万円の利益になります。

また、利用する証券会社にもよりますがつみたてNISAは1,000円からの少額で投資することも可能です。

さらに積立投資で定期的に自動で投資できるので、買うタイミングや金額に迷うこと無く始められます。

※積立投資は辞めたくなったらいつでも解除できます!

一方デメリットとしては、つみたてNISAのでは購入できる銘柄が限定されているので、欲しい銘柄を買えないこともよくあります。

※つみたてNISAで購入できる銘柄は、金融庁が選定した長期の積み立てに適した投資信託(公募株式投資信託とETF)に限られています。

また基本的に積立投資しかできないので、自分の好きなタイミングで投資をしたい人には不向きとも言えます。

- もっと沢山の銘柄が買いたい

- 自分の好きなタイミングで投資したい

という方は、一般NISAの方を利用することもおすすめです。

私も最初つみたてNISAだったけど、投資に慣れてきてから一般NISAに切り替えたよ!

※一般NISA⇔つみたてNISAの切り替えは可能です。

※SBI証券が良い方はこちら!

⑥つみたてNISAを始めてみたいけど怖いです

先程も言いましたが、投資を始めるのが怖い方は「最悪、全てなくなっても生活に支障がない金額」で始めてみてください!

むしろ怖いと感じているうちは無理に始めなくてもいいかと思います!

実際に私も投資を始める前は怖いと思っていました。

ただ、投資に興味を持つと怖いという感情よりも「ワクワク」が勝るタイミングが来るんですよね。笑

「ちょっと怖いけど投資をやってみたい」という感情になった時に始めることをオススメします!

👆今なら0円で始められる投資もあるから、怖い人はここからチャレンジしてみて!

⑦ジュニアNISAについて教えて下さい

ジュニアNISAは0〜19歳までの未成年でもできる非課税制度ですね!(2023年12月31日で廃止予定)

※口座の名義人はお子さま本人になりますが、運用管理は原則として親族が代理して行います。

ジュニアNISAの場合、2023年末まで「年間80万円×5年間=最大400万円」非課税で運用することができます。

ジュニアNISAは2023年末に廃止されるのですが、そこから5年間(2028年)までは投資した株を非課税で運用することができます。(新規買付けはできません。)

- 子供の教育資金を効率よく貯めたい

- 成人、就職、結婚、など子供が将来使うお金を貯めたい

- 子供のもしもの時にお金を備えておきたい

など、子供の将来のために銀行よりも少しでも効率よく資産形成をしたい方にオススメのの制度です。

今年から始めるのであれな、2021年・2022年・2023年の3年間、最大240万円が非課税で投資できます。(来年1月から始めるなら160万円投資可能!)

ジュニアNISAでは特に長期運用がメインになるため、おすすめの銘柄としては「S&P500連動型」の銘柄など米国株式のファンドに投資することがおすすめです。

そのため、ジュニアNISAを始めるなら米国株式ファンドの取り扱いが多い「SBI証券」がオススメです。

※楽天ユーザーなら「楽天証券」もオススメ!

⑧今18歳ですが「つみたてNISA」「ジュニアNISA」どちらを選ぶべき?

つみたてNISA・一般NISAは20歳からでないと始められないので、ジュニアNISAから始めましょう!

先程も説明しましたがジュニアNISAは満20歳まで(2023年末まで)であれば始めることができます。

なので、「2022年1月時点で18歳」であればあと3年間「最大240万円」の枠があります!

ジュニアNISAを始めた後でも、つみたてNISA・一般NISAの枠が減ることは無いので20歳になったらつみたてNISAを始めましょう!

※一般NISAにロールオーバー(ジュニアNISA→一般NISAに資金移動)した場合は、移動した資金に応じて投資枠が減ります。

両方活用できると非課税枠が多くなり、かなりお得になります!

⑨NISAやiDecoなどの非課税制度は併用すべきですか?

資金に余裕がある方であれば併用すると良いかと思います!

特にiDecoの場合は60歳まで非課税期間が続くので早く始めるほどお得になります。

ただし、NISAもiDecoも同時に始める場合は出費も多くなるので、余裕資金がある場合のみ併用すると良いかと思います。

※特にiDecoの場合は60歳まで資金の引き出しができない「資金ロック」がある点には注意!

もし同時に始める余裕資金がない場合は、NISA・つみたてNISAの非課税期間が終了してからiDecoを始めることがおすすめです。

※SBI証券が良い方はこちら!

⑩年末調整でやらないといけないことはありますか?

NISA・つみたてNISAでは税金がかからないため、会社で年末調整をおこなう必要はありません。

⑪住民票を移していない学生でもつみたてNISAはできますか?

可能です!

NISA口座の開設に必要な書類さえ持っていれば、NISAを始めることができます。

住民票を移す前の、実家住所の書類でも可能です。

⑫購入した後の「売り時」がわからない

つみたてNISAの場合、非課税枠に限度があるので基本的には長期投資がおすすめです!

そのため、少しの値上がりで売るよりも、数年〜数十年で保有し続けて価格が上がりきった状態で売る事がおすすめです。

どうしても売るタイミングが分からなければ、「もうこれだけの利益で十分!」と思った時に売りましょう!

逆に、損失が出ている状態で売るのはNISA枠としてももったいないので、価格がプラスに上がるまで待って売ることをオススメします!

感覚的なアドバイスになってしまいごめんなさい!

※SBI証券が良い方はこちら!

3. 副業・お小遣い稼ぎに関する質問

①月1万円稼ぐ簡単な方法を教えて欲しい

会社員の場合、正直収入を増やすのは難しいと言えます。

少し話はズレますが1万円収入を増やすより「1万円節約する」という事を頑張ってみると良いかと思います。

同じ1万円を手に入れる方法でも、節約する方が簡単なので!

既に節約をやっていて、その上で1万円稼ぎたいという人であれば、シンプルに短期バイトをする方が簡単かつ手っ取り早いです。

会社が副業禁止でバイトもできないと言う人は「投資」を始めましょう。

※投資は副業に含まれません。

株の平均年利は5%と言われているので、240万円の貯金がある人で上手く投資できれば月1万円のリターンは得られる可能性も高いと言えます!

投資・節約・副業の3つを上手くできると、誰でも月1万円は収入UPできそうですね!

②初心者でもできるオススメの副業はありますか?

正直手っ取り早く稼ぎたいのであれば、週末に副業でバイトをする方が稼げると思います!

バイトの場合、時間労働になるのでスキルなしでも1日で1万円程度は稼げるかと思いますので。

副業の王道の「Uber Eats」とかもオススメですね!

どうしても在宅で副業をしたいという方であれば、まずはクラウドソーシングで、

- データ入力

- テープ起こし

- エクセル作成

- ライティング

などの簡単業務から始めることがおすすめです!

中でも、ライティングの場合だとスキルや経験に応じて報酬アップが期待できるのでおすすめです!

クラウドソーシングを始めるのであれば、案件数の多い大手サービスの2社がおすすめです!

2社なら実績に応じてキャリアアップ・報酬アップができるので副業の入門としてもおすすめ!

私も副業を始めたての頃は、ひたすらクラウドワークスでライティングやってたよ!w

③副業が会社にバレないようにするには?

会社に副業バレを防ぐには以下3つに注意しておけば大丈夫です!

- 住民税の支払いで「普通徴収」を選ぶ

- 副業しているのを見られないようにする

- 同僚に副業していることを絶対に言わない

中でも、会社に副業バレする可能性が最も高いのが住民税の支払い時です。

副業をした場合、次年度の2月16〜3月15日までに住民税申告が必要になるのですが、その際に支払方法が2つ選択できます。

- 普通徴収 → 自分自身で支払う

- 特別徴収 → 会社の給料から支払う

ここで「2.特別徴収」を選択してしまうと会社に住民税の通知が行くため、会社バレしてしまうことになります。

一方で、「1.普通徴収」を選択した場合には、会社ではなく”自宅”に住民税の通知が行くため、会社にバレは防げます。

そのため、「住民税の支払いで普通徴収を選ぶ」これだけ間違わなければ会社に副業バレすることはほぼ無いでしょう!

④学生の場合バイトは副業と同じ扱いになりますか?

学生さんの場合、基本的にバイトと副業は同じ扱いと考えてもらって大丈夫です。

つまり、年間で「バイト+副業」で稼いだ金額が103万を超えてしまうと扶養から外れてしまうので注意が必要です!

バイトでも副業でも合計103万を超えたらアウト!

もう一点、学生の副業で注意したい事が「副業で20万円以上稼いだら確定申告が必要」ということです。

※確定申告とは、年内に稼いだ金額を確定し国に収めるべき税金を報告する手続きです。

例えば、Uber Eatsなどの副業で稼いだ場合、20万円を超えた場合は必ず次年度の2月16日〜3月15日の間に確定申告する必要があります。

確定申告と聞くと「なんだか難しそう…」と感じるかもしれませんが、クラウド会計ソフトの弥生やfreeなどを使うと非常に簡単に書類が作成できます。

なので、2021年内に副業で20万以上稼がれた学生さんは、クラウド会計ソフトで確定申告資料を作成し、来年2022年の2月16日〜3月16日の間に税務署に資料を提出しましょう!

👆弥生なら1年間無料で使えるからオススメだよ!

⑤夫婦で副業をする場合、家庭の役割分担はどうすればいい?

ご家庭によって違いはあると思いますので中々アドバイスしにくいですが、

夫婦別々の時間で副業をするようにして、「奥さんが副業をされている間は、旦那さんが家事をする」というように役割分担をすると良いかと思います!

明確なルールを作ることが夫婦間のトラブル回避につながるかと思います!

4. 貯金に関する質問

①貯金口座って作ったほうが良いの?

浪費癖がある人・貯金が苦手な人は「貯金口座」を作っておいたほうが良いと思います!

特に、貯金ができない人は「お金の流れを把握できていない」事が原因の場合が多いです。

そのため毎月、

- 生活費口座

- 貯金口座

2つにお金を分け、「使っても良いお金・使ってはいけないお金」がわかる形にしておくことが大事です。

「給料日までにお金が全てなくなってしまう..」という人は、貯金口座をつくって給料日直後に『先取り貯金』をしておきましょう!

「先取り貯金」めっちゃ効果的なので貯金苦手な人は実践してほしい!

②貯金はどこでするのがオススメ?

オススメの貯金方法は2つあります!

finbeeは設定したルールに従って自動で貯金できるアプリ。

例えば、

- 積立貯金

- おつり貯金

- 歩数貯金

など、設定したルールによって簡単に貯金ができることがメリットです。

特に、貯金が苦手な人には自動で楽々お金が貯められるのでオススメできます。

対応銀行は11行のみですが、対応銀行の口座をお持ちの方であれば楽に貯金ができると思うので是非活用して欲しいです!

- 住信SBIネット銀行

- みずほ銀行

- 千葉銀行

- 北洋銀行

- 第四北越銀行

- 伊予銀行

- 百五銀行

- 中国銀行

- 東邦銀行

- 武蔵野銀行

- 富山第一銀行

finbeeは対応銀行が限られているので、もし利用できなければ、新たにネット銀行の口座開設をするのもおすすめです。

ネット銀行だと口座開設まで全てオンラインでできますし、PC・スマホからのお金の管理も簡単です!

実際に私もプライベートで「住信SBIネット銀行」を使っていますが、

- 画面が見やすくお金の管理がしやすい

- 毎月3回まで送金が無料(他銀行でもOK)

2つのメリットがあるのでおすすめです!

楽天ユーザーの方なら「楽天銀行」もおすすめです!

③物欲がすごくて中々貯金ができません

物欲が高いことも一番のデメリットは、不用品を溜め込んでしまうことです。

よく欲しい物を買っちゃう人は、「買った分だけ物を売る」ことをやってみてください!

例えば「今月3つ服を買ったから、着なくなった服3つを売る」という感じで手持ちの物の数を制限しましょう。

物を売る(整理する)事で「この商品は本当に必要なのか」を考える癖がつきます。

また、フリマサイト等で物が売ると少しお金が帰ってくることもありますが、出品が面倒な事を理由に無駄な買い物が防ぐことにも繋がります。

とにかく「物を買った分だけ処分する」を徹底すると良いかと思います!

私も月1くらいで要らないもの全部「メルカリ」で売る断捨離やってるよ!

④毎月いくら貯金に回すべき?

生活環境にもよりますが、毎月手取りの大体10~30%を目標にすると良いと思います!

例えば、手取り25万円一人暮らしの方であれば、

- 家賃:5万円

- 水道光熱費:1万円

- 食費(外食込み):5万円

- 娯楽費:3万円

- その他:3万円

- 合計:-17万円(残り:8万円)

毎月の生活費は大体これくらいと予想できるので2.5万〜8万円を貯金すると良いと思います!

もし投資を始めたい人でしたら、仮に8万円残った場合、5万円を貯金・3万円を投資というように配分するのもオススメです!

「つみたてNISA」なら毎月3万円くらいがベストだよ!

※楽天ユーザーなら「楽天証券」もオススメ!

⑤貯金したお金って何に使うべき?

一番優先度の高い貯金の使い方は「老後資金」ですね。

「自分が働けなくなった時に生きていくためのお金」が貯金の一番の使い道です。

実際「老後2,000万円問題」と言われている通り、年金とは別に2,000万円の生活資金が老後必要と言われています

※正直この計算もザックリなので生活状況によって必要な老後資金は変わりますが…

例えば、毎月5万円(年60万円)の貯金ができれば、約34年で2,000万円を貯めることは可能です。

22歳で新卒入社した場合、大体56歳で2,000万円貯まる計算になりますね。

(特に20代で毎月5万の貯金は厳しいと感じる方は給料が増えたタイミングに合わせて貯金額を増やして調整しても大丈夫です。)

もちろん毎月の貯金額にもよりますが、使い道に困っている場合は「老後資金」として貯めておきましょう。

計画的に貯金ができている人は、その他のお金は何に使っても良し!

5. 節約に関する質問

①現金・カード払いどちらが節約になる?

個人的には「カード払い」の方がポイントが貯まるので節約になると思います!

ただし、浪費癖のある人に関しては現金払いをオススメします。

というのも、人間には「お金を使うことに痛みを感じる」という心理学があるので、浪費癖のある人は現金払いをした方が無駄遣いは防げると思います。

特にクレジットカードや決済アプリ等は、お金を使った感覚が無く注意しておかないと無駄遣いしてします。

そのため、節約のためにカード払いに切り替える方は、必ずクレジット連携可能な「家計簿アプリ」も使うことをオススメします。

家計簿アプリを連携しておけば、カード払いでもスマホで簡単にお金の管理ができますので、無駄遣いも防げるかと思います。

「マネーフォワードME」はカード連携できるのでお金の管理も楽々です!

②節約って何から始めたら良いの?

まずは日々の生活で必ずかかっている「固定費」から見直すことがおすすめです。

そもそもですが、生活コストには主に「固定費」「変動費」の2種類があります。

- 家賃

- 電気代

- ガス代

- 水道代

- ネット回線

- スマホ通信費

- 保険料

- その他、サブスク等

- 食費

- 日用品費

- 交際費

- 医療費

節約と言われると、食費・日用品代など変動費を削ろうと考える人も多いですが、実は知らないうちに高額の固定費を支払っている人も多くいます。

例えば、最近格安スマホも普及していることから、月2,000~3,000円でスマホを使うことも可能ですが、未だに毎月5,000円以上かかる大手キャリアを使っている人も多くいます。

毎月5,000円かかるスマホ通信費を見直し、月3,000円で利用できるプランに切り替えるだけでも毎月2,000円(年24,000円)も節約することが可能です。

そのためまずは、日常生活でかかっている固定費すべてのプランを見直すことから始めてみましょう。

固定費の見直しができれば、節約もぐっと楽にできるようになるはずです!

節約のために毎日モヤシ生活するなら、まずは固定費の見直しをやってみて!

③食費2万円生活って可能ですか?

ご家庭にもよると思いますが、一人月2万円でしたら可能だと思います!

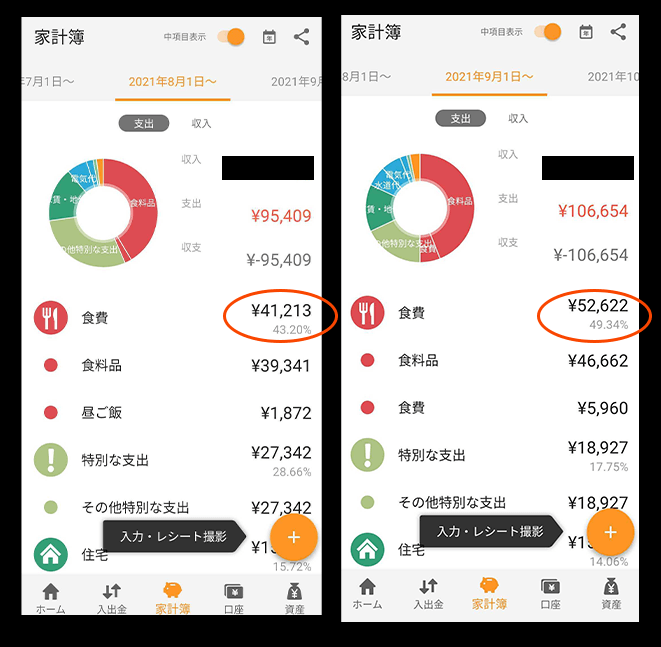

実際に私の月の食費なのですが、2人暮らしで4〜5万円程度ですので1人あたり約2万くらいは可能ですね。

食卓には大体2~3品は出せていますね!

私の場合は例えば、鶏むね肉・卵・トマト・キャベツなど、特に栄養価が高くて値段の安い食材を選ぶようにしてます!

また、スーパーに買い物に行ったときは、特売品の食材だけで作れるメニューを考えたりもしてます。

(あとは、入れなくてもできそうな食材は入れないとかですかねw)

とにかく私の場合は、

- 低コスト×高栄養価

- 特売品

の食材をうまく選ぶことができれば食費は抑えることができました!

モヤシ生活とかやってる人いるけど、栄養価が低い食事だといつか限界が来るので、低コストでもしっかり満足できる食事を心がけてます!!

👆スーパーの特売品がスマホで把握できるアプリ「Shufoo!」を使うと便利です!

④美容代にいくらかけてますか?

参考にならないかも知れませんが、私はあまり美容にこだわりがないタイプなので月平均2,000円くらいですね笑

化粧品は基本innisfreeやQoo10でプチプラコスメをまとめ買いしてます。

美容院は3ヶ月に1回、カット4,000円くらいですね。(その他は特にやってません!w)

ごめん、全然良いアドバイスできてないw

⑤水道代ってどう節約すればいい?

水道代は特にお風呂を気をつけたら良いかと思います!

(トイレとか節約するのは無理があるのでw)

実は、シャワーって1回のお風呂で32リットルも水を使ってというデータがあります。

なので、シャワーヘッドを節水の物に変えることで手軽に節約できるかと思います!

特に、冬のお風呂は寒いのでついついシャワーをつけっぱなしにしてしまいますが、節水率の高くてストップボタンがある物を使えば節水も楽にできるかなと思います!

実際に私も節水シャワーヘッド使ってるよ!

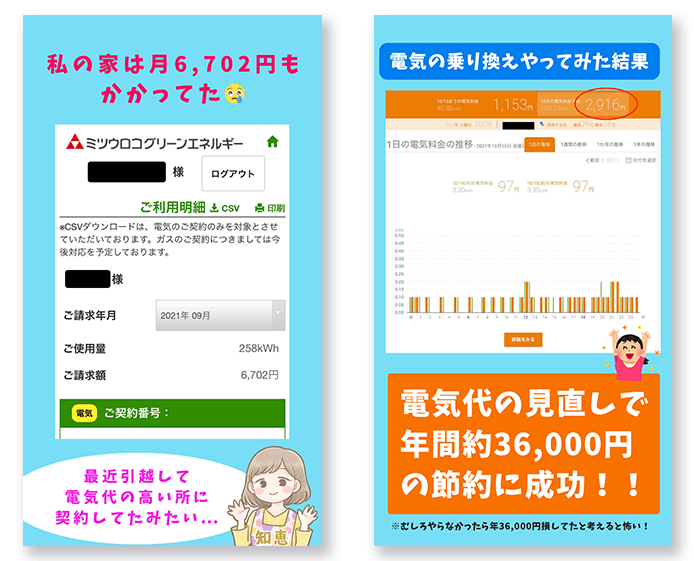

⑥電気代ってどう節約したらいい?

電気代はまず初めに契約しているサービス電力会社のプランから見直しすることがオススメです。

実は私も最近引っ越しをて電気代の見直しをしたのですが、3000円以上も安くできました!

※ミツウロコからauでんきに乗り換えました。

特に賃貸に住んでいる人は、入居時に不動産屋さんが電力会社を契約するパターンが多いのですが、

実は結構高いプランに加入させられることも多いんですよね…

私もそのパターンで、電力会社を変えるだけ半額以下に電気代を削減できたのはすごく大きかったです!

電気代を節約するなら電力会社のプランから見直してみて!

6. 保険に関する質問

①生命保険を勧められたけど加入すべき?

生命保険の加入はまず目的をしっかり考える事が大事です。

例えば、

- シングルマザーで万が一の時に子供に資産を残してあげたい

- 重い持病があって最悪の場合に、残された配偶者の生活を楽にしてあげたい

という人であれば、生命保険に入る理由は妥当でしょう。

ただし「勧誘されたから入ってみよう」と特に必要性・目的が無いまま考えている方は、簡単に解約ができない保険も多いので痛い出費になるかと思います。

特に、今では若者層の方にも保険の勧誘が多く行われていますが、20〜30代年間死亡率は約0.4〜1%なので一般の健康な方であれば生命保険ではなく「貯金」で備えておくと良いと思います。

社会人になると保険の勧誘が多くなるので、即決せずにゆっくり考えて検討することをオススメします。

②自動車保険の乗り換えを考えているのですが安くできる方法はありますか?

結論、保険料を下げたい場合は乗り換えの際に、以下2つを”含めない”プランで契約するとコストを下げられると思います。

ご契約者の怪我や死亡時に支払われる保険。

自分の車の破損に対する保険。

※特にこの2つは保険料が高いので…

基本的に自動車事故の場合、保険が必要になるような大きな怪我・車両の破損は、複数の車両が絡む「車両相互」の事故の場合に発生します。

車両相互の事故の場合、仮に怪我や車の破損があった場合は「対人・対物賠償」の保険が適用できます。

つまり、「人身傷害」「車両保険」が必要になる場合は、例えば、「電柱に車をぶつけた」などの自損事故の場合が多くなります。

さらに、自損事故の場合、大きなお金が必要になる怪我や車両の破損は起きにくいと考えられるため、結果として保険料削減のために省いても良いと判断できます。

※ただし、最終決定はご自身の状況によって判断ください!

ただし、人身傷害と車両保険を削る代わりに「弁護士費用特約」を入れておくと良いかと思います。

「弁護士費用特約」とは、事故相手に損害賠償を請求させる際の弁護士費用を負担できる内容で、こちらを付けておけば、万が一の際に賠償金額がかなり上昇できる可能性が高いのでおすすめです!

※費用も年間2000円くらいですので。いらなかったら外してもいいかもですが…

あとは、ご家族さんも一緒に保険に加入される場合などは、「運転者家族限定特約」を入れる事で、保証対象になります。

まとめると、自動車保険の乗り換えで保険料のコストダウンをするなら、

- 対人賠償

- 対物賠償

- 運転者家族限定特約(※家族が一緒に保険に入る場合)

- 弁護士費用特約(※必要であれば)

この4つの内容で契約することをおすすめします。

※最終的な加入プランの判断はご自身で行うようにお願いします。

4つのプランを参考に保険会社を選ぶと良いかと思います!

7. 子育て中のママさんからの質問

①子育て中にやるべきお金のことは?

子育て中、中々子供から目を離せないと思いますので「お金の勉強」をやっておくことをオススメします!

特に、日本では学校でお金に関する勉強がほとんど行われないので、日本人は金融リテラシーが低いと言われています。

そのため、子供さんにお金の知識を授けるには、家庭での教育が必要になるかと思います。

つまり、親御さんがお金の知識を身に着けておくことが大事です。

お子さんのより良い未来のためにも、今準備期間としてお金の勉強をすることをオススメします!

今の時代、自宅でオンラインで受けられるマネーセミナーも多いですし、

本を読んだりオーディオブックで聞きながらお金の勉強であれば育児の片手間でも始めやすいでしょう。

特にマネーセミナーは初心者向けの内容も多いので、お金について右も左もわからない人は受講してみることをオススメします!

②育休中ですが復帰前にやるべきお金の事は?

まだ投資を始めていないのでしたらNISAやiDecoに挑戦してみると良いかと思います!

特に、投資は平日の日中に取引しないといけないので、仕事に復帰すると中々始めるのが難しくなります。

投資を始めるのが億劫という場合はまずは「お金の勉強」から始めましょう。

YouTubeで勉強したり、無料のマネーセミナーに参加するのもオススメです!

それ以外でしたら、妊娠・出産時に貰える給付金もあるみたいです。

特にマネーセミナーはオンラインでどこでも簡単に受けられるからオススメ!

8. カップル・夫婦ならではの質問

①彼氏の浪費癖を直したい

これは同棲でよくあるトラブルですね…

おとなになって浪費癖のある人は、一種の病気みたいなものなので治らない可能性もあります。

ただし、「お金の支出を把握していない」ことが原因で無駄遣いしているパターンもあるので、

彼女さんの方からお金の管理をしてあげることをオススメします!

まずは簡単でも良いので、家計簿アプリを使ってお金の出入りを見えるようにしましょう。

「Osidori」という家計簿アプリを使えば、カップル・夫婦共同で1つの家計簿が作れるので便利です。

まずは家計簿でお金の管理をしてみて、

- 毎月いくら使っているのか

- 何に無駄遣いをしているのか

- いくら貯金すべきなのか

をしっかり相談することをオススメします。

それでも、彼氏さんの浪費癖が治らないようでしたら、結婚する際には必ず「婚前契約書」を作ることをオススメします。

「婚前契約書」でお金のルールを作っておくと、少しでもトラブルを軽減できるかと思います。

②婚約者の浪費癖・借金癖を直したい

正直に言いますと、成人の浪費・借金癖というのは一種の病気と同じですので、金銭感覚を正すというのは非常に難しい事です。

そのため今回は「借金」に関してご回答させて頂きます。

まず最初に、旦那様の借金からまず奥様の身を守るための対策が必要です。

特に奥様は旦那様の保証人にだけは絶対にならないように注意してください。

旦那様個人が作った借金の場合は、保証人にならなければ奥様に返済義務は無いためです。

また、仮に旦那様が少しでも借金癖を克服したい気持ちがあるのでしたら、「貸付自粛制度」に登録してもらうように説得してみてください。

※貸付自粛制度とは、登録者に対して貸金業者が金銭の貸付を出来なくする制度です。(登録には本人の手続きが必要です)

おそらく奥さんの財布から黙ってお金を抜き取っている様子でしたら、克服は難しいと感じますが…

解決には何事も話し合いが大事ですので、奥様の財布からお金を抜き取ったりすることも含め、しっかり相談や解決策を話し合うことも大事です。

もし話し合いでも解決できないようでしたら、厳しい決断も必要になるかと思います。

金の問題は死ぬまで一生続きますので、旦那様よりも奥様自身の人生が滅ばないようにすることも大事かと思います。

9. その他の質問

①ふるさと納税って何から始めたら良いの?

ふるさと納税は仕組み・限度額・申請方法などを理解しておくべきですね!

ただし、自分で全部調べようとすると中々、面倒だし理解しにくい部分もありますよね。

調べてみると無料で受けられる「ふるさと納税セミナー」もあるみたいですので、

今年からふるさと納税を始める方は最初に参加しておくと良いかと思います!

特に、10月〜12月はふるさと納税の駆け込みラッシュなので、早めにセミナーに参加してお得なふるさと納税の使い方をマスターすることをオススメします

楽天ふるさと納税なら、「5と0のつくポイント5倍でデー」の日に寄付するとポイントが超お得です!

②死ぬまでにお金を使いきれるか不安

個人的には使い切らなくてもいいかなと思います!

お金はあくまでも手段なので、使うことを目的にするより「そのお金でどんな経験が得られるか?」で考えると良いかと思います。

死ぬ直前になって後悔しないためにも、人生でやり遂げたいこと、挑戦したいことにお金を使うことがオススメですね。

心理学では「自分よりも人の為にお金を使う方が幸福度が高い」というデータもあるので、

使いきれなかったお金はあなたの回りの人を幸せにするために使っても良いかもしれませんね!笑

最後まで見てくれてありがとう!

質問回答は毎週私のインスタグラムで行ってるので、

お金についてわからない事があれば、インスタグラム「お金の知恵子」をフォローして質問してね!